Lei nº 13473 / 2017 - ANEXO

VER EMENTAANEXO

a.2.5 – Riscos previstos para e efetivamente realizados em 2016

No ano de 2016, houve uma previsão de risco de 2% das receitas previstas no que se refere aos haveres financeiros da União não relacionados a entes federativos. Entretanto, o BNDES liquidou antecipadamente, no exercício de 2016, R$ 113 bilhões em contratos de financiamento que possuía com a União, o que elevou a arrecadação acima da previsão. A tabela a seguir compara o valor provisionado com o efetivamente arrecadado no exercício de 2016 :

Tabela 35 – C omparação do valor provisionado com o efetivamente arrecadado no exercício de 2016

Agregados |

Valor de recebimento previsto 2016 (R$) |

% de Inadimplência |

Valor de recebimento previsto para 2016 após o provisionamento (R$) |

Valor Realizado |

Diferença entre o valor após provisionamento e o efetivamente recebido |

|

Empresas Extintas |

503.768,27 |

100,0% |

- |

1.379.575,91 |

N/A |

|

Operações Estruturadas |

5.498.977.249,16 |

1,7% |

5.404.794.425,88 |

4.851.390.453,31 |

-10,2% |

|

Legislação Específica |

10.661.004.085,53 |

0,0% |

10.661.004.085,53 |

122.079.623.367,59 |

1045,1% |

|

Haveres Rurais |

345.658.053,80 |

46,0% |

186.655.349,05 |

386.547.189,54 |

107,1% |

|

TOTAL |

16.506.143.156,76 |

16.252.453.860,46 |

127.318.940.586,35 |

683,4% |

|

|

Fonte: GERAT/COFIS/STN/MF |

|||||

3.2.5.3 Haveres decorrentes de Programas Específicos e do Fundo de Financiamento às Exportações – Finex

O programa que apresenta o maior percentual de não recebimento é o PRONAF, com 70%, seguido pelo FINEX, com 66%, pelo RECOOP, com 51%. Os valores registrados no SIAFI como perdas prováveis têm alto risco de não recebimento e, consequentemente, de inscrição em Dívida Ativa da União-DAU. Para que ocorra a inscrição na DAU, primeiramente os bancos gestores dos programas tentam, administrativamente, regularizar a situação inadimplente dos mutuários. Esgotadas as medidas administrativas sem sucesso de quitação da dívida, os bancos formalizam o pedido de inscrição em Dívida Ativa da União-DAU. Uma vez aprovada a inscrição pela PGFN, o valor referente à inadimplência é retirado da carteira do Tesouro, ficando a cargo daquela procuradoria o controle e recebimento dos valores referentes aos haveres em litígio.

A natureza do risco é financeiro, tendo vista que o impacto no primário já ocorreu quando foi realizada a operação de financiamento. O risco está relacionado ao não recebimento de empréstimos realizados com recursos da União para programas de recuperação da lavoura cacaueira baiana, fortalecimento de agricultura familiar, incentivos às exportações, e de revitalização de cooperativas de produção agropecuária. A operacionalização do programa, bem como o processo de negociação administrativa junto aos inadimplentes, cabem ao banco gestor do programa.

Em caso de materialização do risco, representado pelo não pagamento dos empréstimos, os bancos operadores dos programas adotam medidas de mitigação, que são definidas como negociação administrativa. Esgotadas essas ações administrativas, a providência adotada pelo banco é a solicitação de inscrição na DAU.

Ademais, vale mencionar os haveres decorrentes dos Programas de Recuperação da Lavoura Cacaueira Baiana (PRLCB), de Fortalecimento da Agricultura Familiar (PRONAF), de Financiamento às Exportações (Proex) e de Revitalização de Cooperativas de Produção Agropecuária (RECOOP), assim como do Fundo de Financiamento às Exportações (Finex), que constam da tabela a seguir:

Tabela 36 – Haveres decorrentes de Programas Específicos e do Fundo de Financiamento às Exportações – Finex

Valores em R$ milhares |

3.3OUTROS RISCOS ESPECÍFICOS

3.3.1RISCOS RELATIVOS À ADMINISTRAÇÃO DA DÍVIDA PÚBLICA MOBILIÁRIA

a) Avaliação dos riscos decorrentes da administração da Dívida Pública

Há dois principais riscos que afetam a administração da Dívida Pública Federal (DPF). O primeiro, o risco de refinanciamento, é consequência do perfil de maturação da dívida. O segundo, risco de mercado, decorre de flutuações nas taxas de juros, de câmbio e de inflação. Tais variações acarretam impactos no orçamento anual, uma vez que alteram o volume de recursos necessários ao pagamento do serviço da dívida, afetando inclusive os orçamentos dos anos posteriores. Esses riscos são especialmente relevantes, pois afetam a relação Dívida Líquida do Setor Público/Produto Interno Bruto (DLSP/PIB) e Dívida Bruta do Governo Geral/Produto Interno Bruto (DBGG/PIB), considerados os indicadores mais importantes de endividamento do setor público.

O risco de refinanciamento representa a possibilidade de o Tesouro Nacional ter de suportar elevados custos para se financiar no curto prazo ou, no limite, não conseguir captar recursos suficientes para honrar seus vencimentos. O risco de mercado, por sua vez, captura a possibilidade de elevação no estoque nominal da dívida decorrente de alterações nas condições de mercado que afetem os custos dos títulos públicos, tais como as variações nas taxas de juros de curto prazo, de câmbio e de inflação, ou na estrutura a termo da taxa de juros.

Particularmente importante para o Anexo de Riscos Fiscais é a análise de sensibilidade da dívida, que mede o possível aumento nos valores de pagamento ou no estoque da Dívida Pública no ano, decorrente de flutuações nas variáveis macroeconômicas, especialmente taxa de juros, de câmbio e de inflação.

b) Avaliação dos riscos da Dívida Pública Federal

O perfil esperado para a DPF em dezembro de 2017 constitui a base sobre a qual se elaboram as análises de riscos da dívida neste anexo, pois tal perfil traduz as características do estoque e dos fluxos da DPF para o ano de 2018.

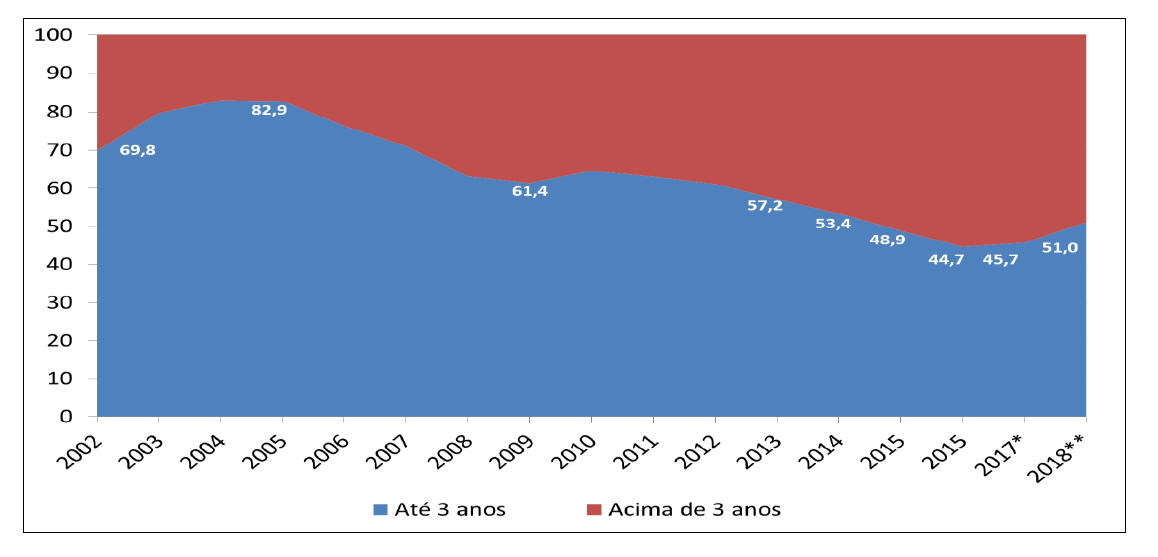

Risco de Refinanciamento

O risco de refinanciamento é consequência do perfil de maturação da dívida. Nesse sentido, a redução do percentual vincendo em 12 meses é um importante passo para a diminuição desse risco, pois essa métrica indica a proporção do estoque da dívida que deverá ser honrada no curto prazo. Na figura abaixo, pode-se ver que o Tesouro Nacional tem trabalhado no sentido de reduzir essa concentração, mantendo esse indicador abaixo de 25%, valor considerado confortável, especialmente quando se leva em conta a política do Tesouro Nacional que busca a manutenção da reserva de liquidez (colchão de liquidez) em torno de 6 meses do serviço da dívida.

Gráfico 7 - DPF Vincenda em 12 Meses

Projeções com base no PAF 2017; ** Projeções para 2018 com base em um cenário de continuidade do PAF 2017. Fonte: COGEP/STN.

Em adição ao percentual vincendo em 12 meses, o Tesouro Nacional tem dado cada vez mais relevância ao acompanhamento da estrutura mais completa de vencimentos, pois a análise da concentração em 12 meses, apesar de útil, apresenta limitação como indicador do risco de refinanciamento, uma vez que não antecipa concentrações de vencimentos em períodos superiores a 12 meses.

A figura seguinte mostra que a redução do percentual vincendo em 12 meses da Dívida Pública tem sido acompanhada por melhor distribuição dos vencimentos nos demais períodos.

Gráfico 8 - Perfil de vencimentos do estoque da DPF

* Projeções com base no PAF 2017; ** Projeções para 2018 com base em um cenário de continuidade do PAF 2017. Fonte: COGEP/STN.

Risco de Mercado

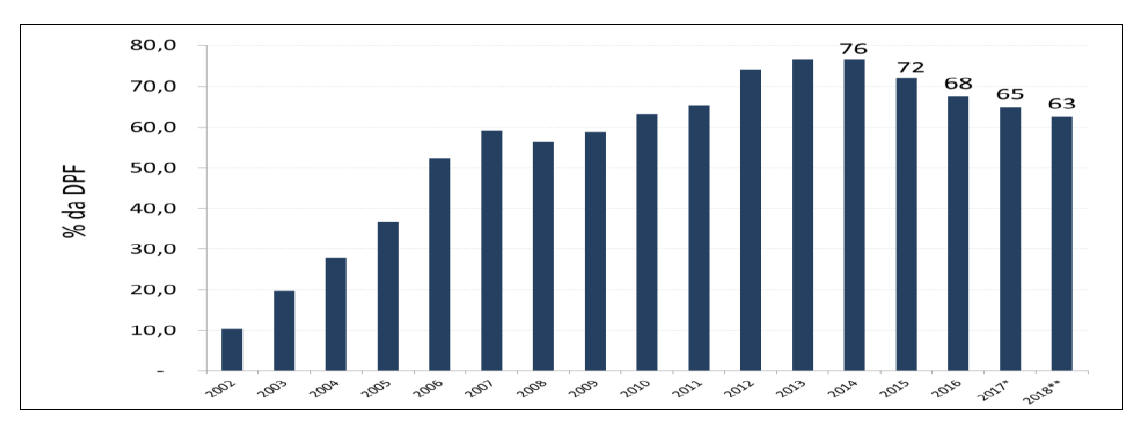

A composição da DPF é o indicador mais imediato do risco de mercado, pois seu estoque possui títulos com diferentes características, de acordo com o tipo de remuneração a que estão condicionados.

Com o objetivo de reduzir riscos, o Tesouro Nacional vem aumentando, desde 2002, a participação de títulos prefixados e remunerados por índices de preços. No PAF 2017, a composição da dívida apresenta a possibilidade de uma reversão dessa tendência nos próximos três anos, com o aumento de participação de títulos remunerados a taxas flutuantes em sua composição. A decisão de se tolerar um pouco mais de risco nesse período, com as emissões de LFT, justifica-se para evitar um custo excessivo atribuído aos títulos prefixados e aos remunerados por índices de preços.

Outro fator que contribui para o aumento da parcela flutuante na DPF é o baixo vencimento de LFT ao longo de 2017 (10,1% da DPMFi), como a colocação desse título em mercado será superior à parcela vincenda, a dívida apresentará um aumento de participação desse indexador em sua composição. Adicionalmente, as estratégias de emissão para os próximos anos contemplam emissões em volumes superiores aos vencimentos da DPF, o que representará mais colocações de LFT, com o objetivo de contribuir para reduzir o excesso de liquidez no sistema bancário, materializado no estoque de operações compromissadas do Banco Central. É importante destacar que as colocações de títulos adicionais para essa finalidade não afetam a Dívida Líquida do Setor Público (DLSP) ou a Dívida Bruta do Governo Geral (DBGG) 8 .

O gráfico seguinte mostra que a soma das parcelas atreladas a juros prefixados ou indexadas à inflação, após atingir um máximo de 76% da DPF em 2014, deverá cair nos próximos dois anos para valores próximos a 60% da DPF. É um patamar que preserva os esforços realizados no passado recente para o aperfeiçoamento no perfil da dívida, partindo-se de uma base, em 2002, tal que apenas 10% da DPF correspondiam a essa parcela menos arriscada. A menor exposição a riscos vista atualmente cria espaço na gestão da dívida para a adoção de uma estratégia de financiamento que privilegia menores custos no curto prazo, mesmo que isso signifique um recuo na participação de títulos flutuantes no financiamento público.

Gráfico 9 - Composição da DPF: Prefixados mais remunerados por índices de preços

* Projeções com base no PAF 2017; ** Projeções para 2018 com base em um cenário de continuidade do PAF 2017. Fonte: COGEP/STN.

3.3.2 Concessões e Parcerias Público Privada (PPPs)

a) Ótica das Despesas

- PPPs:

A União, considerando sua administração direta e indireta, possui atualmente um único contrato de PPP, que é o Complexo Data Center, contratado por um consórcio formado por Banco do Brasil e Caixa Econômica Federal junto à GBT S/A.

As empresas estatais envolvidas não são dependentes e os contratos não preveem qualquer tipo de garantia do poder concedente ao concessionário, portanto não existem riscos alocados à União.

- Concessões:

Com relação às Concessões de infraestrutura, a prática da União nesses contratos tem sido a de transferência dos riscos mais relevantes para o concessionário, como é o caso dos riscos de construção, de demanda e macroeconômico. Sobre a União recai a responsabilidade sobre eventos extraordinários, que venham a ser reconhecidos como caso fortuito, força maior ou fatos do príncipe. Mesmo nos casos em que se enseja o reequilíbrio econômico-financeiro do contrato o Poder Concedente dispõe de mecanismos de compensação que não causam impacto fiscal, como por exemplo, reajuste tarifário ou dilatação do prazo contratual.

Dessa forma, não são identificadas obrigações financeiras explícitas diretas ou contingentes relacionadas a esses contratos.

b) Ótica das Receitas

No que tange às projeções de receitas de concessões, os valores arrecadados provém da obrigação de pagamento de outorga, por parte do concessionário, definida em contrato. Parte das receitas advém de contratos vigentes e parte da celebração de novos contratos. Nesse contexto, os principais riscos fiscais decorrem, por um lado, da possibilidade de inadimplência de concessionários com contratos vigentes, e, por outro lado, da não celebração dos novos contratos previstos para aquele período.

Em termos de possibilidade de não pagamentos devidos pelas outorgas de concessões vigentes, os fatores de riscos estão relacionados a questionamentos judiciais, pedidos de reequilíbrios econômico–financeiros ou mesmo insolvência do concessionário. A título de exemplificação, em 2016 houve frustação de aproximadamente R$ 1,2 bilhão de arrecadação devido a alguns desses fatores antes mencionados.

Já em termos da possibilidade de não realização de leilões previstos, os principais fatores de risco a se levar em consideração para elaboração da Lei Orçamentária Anual são a exequibilidade do cronograma dos leilões e a ausência de propostas de potenciais interessados (“leilão deserto”). Para mitigar o risco de cronograma é necessário certificar-se de que todas as etapas necessárias ao processo estão sendo levadas em consideração, incluindo necessidade de decreto presidencial para inclusão do(s) ativo(s) no Plano Nacional de Desestatização (PND), a atuação de órgãos de controle e os procedimentos de publicização (audiências/consultas públicas), entre outras. Com relação ao risco de leilão deserto, sua mitigação passa por garantir que haja aderência entre o modelo econômico desenhado e a expectativa do mercado, assim como garantir que a condução do processo licitatório seja feita de maneira a minimizar as incertezas, favorecendo a previsibilidade e transparência. Em 2016 houve frustração de receitas de novos leilões de R$ 6,5 bilhões. Abaixo seguem quadros exemplificativos com os valores previstos e arrecadados dos dois tipos de receitas de concessões.

Tabela 38 - Receita de Concessões

Receita de Concessões (R$ Milhões) |

||||

|

PLOA |

LOA |

Realizado |

Realizado/LOA |

|

|

2013 |

3.321 |

15.679 |

21.111 |

135% |

|

2014 |

9.751 |

13.451 |

8.053 |

60% |

|

2015 |

13.304 |

15.461 |

5.885 |

38% |

|

2016 |

10.007 |

28.507 |

21.931 |

77% |

|

Fontes: PLOA; LOA; SIAFI |

||||

Tabela 39 - Receita de Concessões (novas concessões x contratos vigentes)

|

Receita de Concessões (R$ Milhões) |

||||

|

PLOA |

LOA |

Realizado |

Realizado/LOA |

||

|

2014 |

Vigentes |

3.841 |

3.841 |

2.976 |

77% |

|

Novas |

5.910 |

9.610 |

5.077 |

53% |

|

|

Total 2014 |

9.751 |

13.451 |

8.053 |

60% |

|

|

2015 |

Vigentes |

6.223 |

6.223 |

5.885 |

95% |

|

Novas |

7.081 |

9.238 |

0 |

0% |

|

|

Total 2015 |

13.304 |

15.461 |

5.885 |

38% |

|

|

2016 |

Vigentes |

5.007 |

22.007 |

21.931 |

100% |

|

Novas |

5.000 |

6.500 |

0 |

0% |

|

|

Total 2016 |

10.007 |

28.507 |

21.931 |

77% |

|

|

Fontes: PLOA; LOA; SIAFI |

|||||

3.3.3Riscos relativos aos Bancos Públicos Federais

A eventual necessidade de capitalização de instituições financeiras das quais a União detém participação no capital social constitui um risco fiscal na medida em que uma operação dessa natureza pode afetar tanto o resultado primário quanto a dívida bruta da União.

O Banco Central do Brasil e o Conselho Monetário Nacional estabelecem as normas para a observância, pelas instituições financeiras que operam no país, das recomendações do Acordo de Basileia. Um dos principais aspectos desse acordo refere-se à exigência de que as instituições financeiras tenham seu capital constantemente adequado aos riscos incorridos em suas operações. Para tanto, cada instituição deve divulgar, regularmente, Relatório de Avaliação de Riscos onde conste, dentre outros, o cotejo entre o capital mínimo exigido e aquele efetivamente observado para o banco. 9

A tabela abaixo faz um comparativo entre os índices de capital calculados e os exigidos 10 em dezembro/2015 para as três principais instituições financeiras das quais a União é controladora ou acionista majoritária, quais sejam: Banco do Brasil (BB), Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e Caixa Econômica Federal (CEF):

Tabela 40: Acompanhamento dos Índices de Capital (Dez/16)

|

Índice de Capital de Nível 1 |

Índice de Basileia |

||

|

Calculado |

Mínimo exigido |

Calculado |

Mínimo exigido |

|

|

Banco do Brasil |

12,70% |

6,625% |

18,40% |

10,5% |

|

CEF |

9,40% |

13,50% |

||

|

BNDES |

14,40% |

21,70% |

||

Fonte: BACEN.

Os números mostram que tanto o Índice de Capital de Nível 1 quanto o Índice de Basileia encontram-se acima do mínimo exigido pelas normas prudenciais para as três instituições, o que, em tese, sinaliza a não necessidade de aportes de capital nesses bancos 11 . Contudo, há que se ressaltar que o índice em comento reflete tão somente a situação do capital de cada instituição frente aos riscos identificados quando da publicação dos respectivos Relatórios de Avaliação de Riscos.

3.3.4 Restos a Pagar

A despesa pública passa por várias fases: gasto planejado, autorizado, empenhado, liquidado e pago. Quando a despesa é liquidada, significa que o serviço que deu origem a esse gasto já foi efetuado e reconhecido pelo ordenador de despesas, faltando, apenas, o desembolso efetivo do dinheiro. É justamente esse tipo de despesa (liquidada, mas ainda não paga) que dá origem aos Restos a Pagar Processados.

ão aos Restos a Pagar Não Processados, a despesa foi planejada, autorizada e empenhada, mas o ordenador de despesas ainda não reconheceu a prestação do serviço ou a execução do investimento. Ou seja, ainda não ocorreu liquidação nem pagamento do gasto.

Conceitualmente falando, os restos a pagar não representam risco fiscal, pois são despesas que foram empenhadas ou liquidadas em orçamentos anteriores e, portanto, se transformaram em passivos contabilizados pela administração pública. No entanto, a sua gestão pode comprometer a apuração do resultado primário basicamente de duas formas: primeiro, quando a despesa já foi liquidada e se posterga o pagamento (aumentando os Restos a pagar processados) ou quando ocorre atraso no reconhecimento de um serviço já prestado ao governo ou de um investimento já executado (aumentando os Restos a pagar não processados).

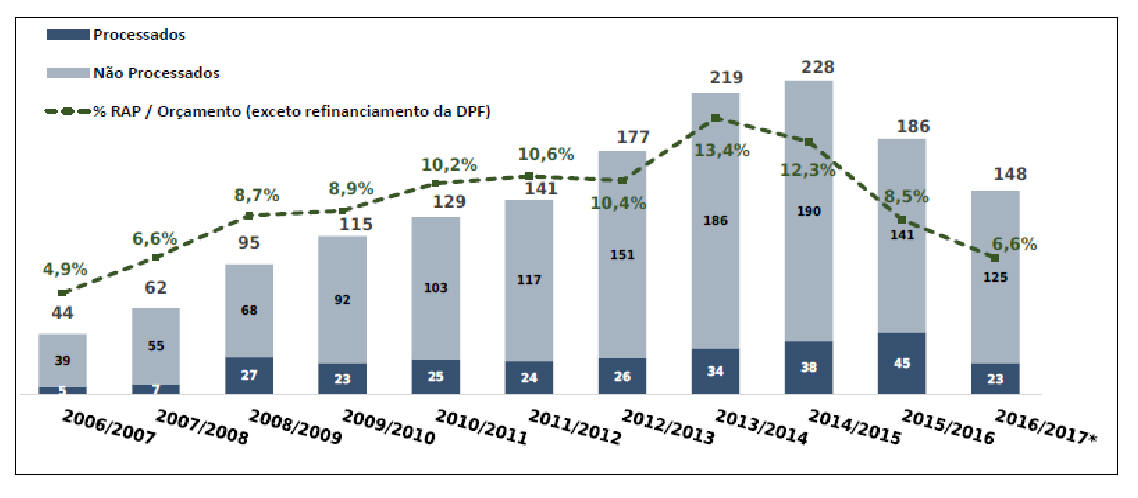

A Secretaria do Tesouro Nacional informa que foi inscrito, para o exercício de 2017, o estoque de R$ 148,2 bilhões de Restos a Pagar (RAP), o que representa redução de R$ 37,5 bilhões (20%) em relação à inscrição ocorrida para o exercício de 2016 (R$ 185,7 bilhões 1 ). O resultado, que reflete o esforço do Governo Federal para redução dessa rubrica, reforça a trajetória decrescente iniciada no ano anterior. São considerados Restos a Pagar as despesas empenhadas e não pagas até o final do exercício financeiro, 31 de dezembro (ver Gráfico 6).

A redução do estoque de RAP pode ser atribuída a três fatores: aumento do cancelamento dos RAP inscritos, aumento dos pagamentos de RAP inscritos e redução das novas inscrições em RAP. Enquanto o pagamento e o cancelamento controlam o estoque prévio de Restos a Pagar, a redução do empenho de despesas no ano é relevante para o controle do fluxo, diminuindo inscrições de despesas do exercício em RAP para o exercício seguinte.

Gráfico 10 – Evolução dos Restos a pagar – R$ Bilhões

Fonte: STN/MF.

4.Gestão de Risco

A gestão de riscos fiscais deve ser composta por seis funções necessárias:

1) Identificação do tipo e exposição do risco;

2) Mensuração dessa exposição;

3) Estimativa do grau de tolerância das contas públicas;

4) Decisão estratégica sobre as opções para enfrentar os riscos;

5) Implementação de condutas de controle; e

6) Monitoramento contínuo da exposição.

A gestão de riscos no âmbito do Governo Federal tem sido objeto de diversos aprimoramentos, em especial no período recente, muito embora se vislumbrem diversas oportunidades de melhoria ainda por serem implementadas. O reconhecimento da importância desse tema levou a Secretaria de Orçamento Federal (SOF) do Ministério do Planejamento, Orçamento e Gestão a implementar projeto específico que trata da gestão de riscos no processo de elaboração do Orçamento Geral da União. O projeto tem duração de trinta e dois meses e previsão de término para junho/2018.

Na mesma linha, a Secretaria do Tesouro Nacional criou uma equipe dedicada à gestão de riscos fiscais, aprovada no Decreto nº 9.003, de 13 de março de 2017 , denominada Coordenação-Geral de Planejamento e Riscos Fiscais (COPEF). Uma das atribuições da COPEF é coordenar a avaliação de riscos fiscais, no âmbito da STN, e propor medidas para corrigir desvios capazes de afetar o cumprimento das metas fiscais.

Paralelamente, do ponto de vista dos mecanismos já implementados e em pleno funcionamento, não apenas o presente Anexo à Lei de Diretrizes Orçamentárias constitui uma ferramenta para o devido gerenciamento de riscos fiscais, mas a própria dinâmica de funcionamento do sistema orçamentário-financeiro contempla mecanismos para a devida divulgação, acompanhamento e mitigação desses riscos. Nesse sentido, é salutar observar que a Lei Complementar nº 101, de 4 de maio de 2000 , prevê o acompanhamento periódico do cumprimento da meta de resultado primário estabelecido na Lei de Diretrizes Orçamentárias e, em caso de perturbações no cenário base traçado, o Governo é obrigado a promover limitações de gastos requeridas para o atingimento da meta.

Por fim, é relevante apontar que o contínuo aperfeiçoamento da gestão de riscos no âmbito do Governo Federal com o foco em ações de médio e longo prazos pode viabilizar a adoção sustentável de políticas anticíclicas, na medida em que confere transparência e legitimidade a tais políticas.

5.Considerações Finais

Com o objetivo de prover maior previsibilidade e transparência no planejamento e apuração dos resultados fiscais e dar cumprimento ao estabelecido no art. 4º, § 3º da Lei Complementar no 101, de 4 de maio de 2000 , este anexo da LDO 218 elencou as principais fontes de riscos fiscais para consecução do cenário base determinado no Anexo de Metas da mencionada lei.

Este documento tem sido objeto de contínuos aprimoramentos, a fim de prover-lhe maior funcionalidade e efetividade no mapeamento de riscos fiscais. Desde a LDO 2017, foi dada especial atenção para que o documento também seja utilizado como instrumento no Planejamento Fiscal e buscou-se a convergência com padrões internacionais de divulgação de riscos fiscais.

Nesse sentido, alguns itens foram realocados em seções com as quais guardam maior afinidade, de modo a tornar a classificação proposta dos riscos fiscais mais transparente. Adicionalmente, a metodologia de estresse dos parâmetros macroeconômicos foi aprimorada, assim como das estimativas das principais variáveis fiscais nos cenários estressados. Relevante destacar que este Anexo de Riscos Fiscais da LDO-2018 é o primeiro a conter exercício de estresse que simula simultaneamente receitas, despesas, resultado primário e dívida pública.

Na seção referente aos riscos não incorporados na análise macroeconômica, o atual documento inova ao dar transparência a duas importantes fontes de riscos fiscais que até então não o integravam, quais sejam: os Haveres Financeiros da União relacionados a Entes Federativos (Subseção 3.2.5.1) e as Concessões e Parcerias Público Privada (Subseção 3.3.2).

As inovações contidas neste documento refletem o esforço dos Ministérios da Fazenda e do Planejamento, Desenvolvimento e Gestão na realização de uma gestão mais eficiente dos riscos fiscais. Espera-se, com isto, colaborar para aperfeiçoar o planejamento fiscal e dar suporte aos diagnósticos e às ações necessárias para o crescimento econômico.

1 O Benefício de Prestação Continuada (BPC) é um direito do cidadão instituído pela Constituição Federal de 1988 , garantido no âmbito da proteção social não contributiva da Seguridade Social e regulamentado pela Lei Orgânica da Assistência Social – LOAS, Lei nº 8.742, de 7/12/1993 e pelas Leis nº 12.435, de 06/07/2011 e nº 12.470, de 31/08/2011 , que alteram dispositivos da LOAS; e pelos Decretos nº 6.214/2007 e 6.564/2008 . Cabe ao Ministério do Desenvolvimento Social e Combate à Fome – MDS a coordenação desse benefício e ao Instituto Nacional do Seguro Social – INSS a sua operacionalização. Por meio do BPC, a Política de Assistência Social garante a transferência mensal de um salário mínimo ao seu público-alvo composto por (i) idoso com 65 (sessenta e cinco) anos ou mais e (ii) pessoa com deficiência, de qualquer idade, com impedimentos de longo prazo ( aqueles que produzem efeitos pelo prazo mínimo de 2 (dois) anos, conforme as Leis nº 12.435, de 06/07/2011 e nº 12.470, de 31/08/2011 , que alteram a LOAS) , de natureza física, mental, intelectual ou sensorial. O critério objetivo de elegibilidade ao BPC é a renda familiar mensal per capita inferior a ¼ (um quarto) do salário-mínimo, conforme definido no art.20, §3º da LOAS.

2 Trata-se de uma análise estática, onde analisa-se o efeito isolado da variação de apenas uma variável (taxa de câmbio, taxa de juros ou inflação) sobre os indicadores desejados (DPF, Despesa Orçamentária e DLSP). Dessa forma, não são levados em conta os efeitos da alteração de uma variável sobre as outras variáveis. Também não são levados em conta os efeitos da alteração de uma variável sobre outros fatores da economia que poderiam também afetar os indicadores desejados, tais como resultado fiscal, PIB e necessidade líquida de financiamento do setor público.

3 A Grade de Parâmetros de 13/03/2017 também foi utilizada para elaboração do cenário base constante no Anexo de Metas Fiscais da PLDO.

4 São choques aleatórios extraídos de uma distribuição de probabilidade normal padrão com média igual a zero e desvio-padrão igual a um.

5 O decil 30 foi selecionado pelo fato de ser o decil mais próximo do valor equivalente a um desvio-padrão em relação à média para uma distribuição bicaudal.

6 Sendo um deles, conforme explicado no parágrafo anterior, selecionado para compor o cenário de estresse.

7 Conforme disposto no art. 11 da Lei nº 8.727/93 .

8 Isso ocorre porque, tudo o mais constante, as emissões líquidas da DPF têm como contrapartida a redução no volume de operações compromissadas de responsabilidade do Banco Central. Ou seja, tal política resulta em uma troca, entre duas instituições governamentais, de seus passivos junto ao público, sem que haja alteração nos estoques da DLSP e da DBGG.

9 As normas voltadas para a estrutura de capital compõem um dos pilares da Regulação Prudencial do Sistema Financeiro Nacional, a qual também conta com regras definidoras de limites operacionais de exposição, dentre outras. Para acesso à lista completa de normas da Regulação Prudencial no Brasil, acessar: http://www.bcb.gov.br/nor/basileia/Regulacao-Prudencial.asp.

10 Conceitualmente, o Capital de Nível 1 é aquele que pode ser utilizado pela instituição financeira para fazer frente à concretização de riscos durante seu funcionamento. Já o Capital de Nível 2 é aquele destinado a aplacar a ocorrência de riscos quando a continuidade das operações da instituição já não é mais economicamente viável. Já os índices são o capital de cada nível sobre o ativo total ponderado pelo risco da instituição. Por fim, o Índice de Basileia é o somatório dos capitais de nível 1 e 2 sobre o ativo total ponderado pelo risco. Para os índices mínimos exigidos em 2016, ver Relatório de Estabilidade Financeira, Volume 16, Abril/2017, página 24. Disponível em: http://www.bcb.gov.br/htms/estabilidade/ref/ref.asp?idpai=economia. Para os valores calculados, ver item “Dados selecionados de entidades supervisionadas” no sítio eletrônico do Banco Central do Brasil. Disponível em: https://www3.bcb.gov.br/informes/relatorios?lingua=pt.

11 De acordo com o cronograma de implementação das recomendações de Basileia 3 definido pelo Banco Central, o índice do capital mínimo exigido será ajustado anualmente até 2019. Adicionalmente, é prevista a exigência de capital adicional caso a autoridade fiscalizadora entenda ser necessário para ajustar o risco do Sistema Financeiro ao ciclo econômico

(Conteúdos ) :